É fundamental para os gestores saberem avaliar uma empresa, quer para saber o valor potencial da sua própria empresa, quer para saber o valor de uma empresa que pretendam adquirir. Esta é também uma forma da gestão avaliar se está a criar ou a destruir valor.

Neste artigo iremos explorar três métodos comumente aplicados para obter o valor de uma empresa: a avaliação patrimonial, o método dos múltiplos e método dos fluxos de caixa descontados. Consoante o método aplicado o valor da empresa será diferente, não existindo um método de avaliação que seja perfeito.

Avaliação patrimonial

A avaliação patrimonial é o método mais simples de estimar o valor de empresa, mas não tem em conta a capacidade da empresa gerar resultados no futuro. É útil para complementar os restantes métodos de avaliação.

Segundo este método o valor da empresa é igual ao valor do Capital Próprio da empresa ajustado, isto é, após verificar se os ativos e passivos presentes na contabilidade estão sobreavaliados ou subavaliados.

![]()

Este método implica analisar cada uma das rúbricas do Ativo e do Passivo para ver se estão corretamente mensuradas na contabilidade. Por exemplo, uma empresa que adquiriu em 2010 um terreno pelo valor de 100.000€, atualmente o terreno vale 250.000€, mas para efeitos contabilísticos este ainda está valorizado a 100.000€, logo é necessário fazer um ajustamento no ativo positivo de 150.000€.

Outro exemplo é quando uma empresa tem um passivo contingente. Segundo a contabilidade apenas é divulgado, mas por este método deve ser adicionado ao passivo.

Método dos múltiplos

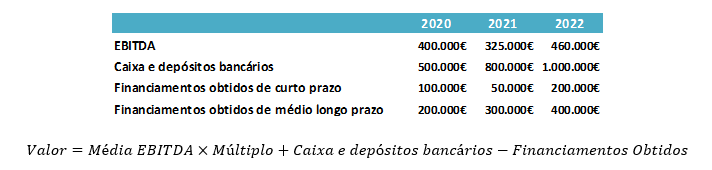

Este método assume que o valor da empresa é igual à média dos últimos três anos do EBITDA [1] multiplicado por um múltiplo que os práticos definem que deve ser 5 ou 7, conforme o potencial de crescimento da empresa no futuro. Ao valor da empresa acresce-se ainda o valor atual que a empresa possui em caixa e deduz-se do valor atual da dívida bancária.

Note-se que quem realiza a avaliação é que decide o valor do múltiplo a utilizar. Assim para reduzir a subjetividade normalmente fazem-se duas avaliações, uma com um múltiplo de 5 e outra com um múltiplo de 7 e define-se que o valor da empresa se situa entre os dois valores obtidos.

Suponhamos uma empresa que possui os seguintes dados financeiros:

Calculando o valor da empresa através de um múltiplo 5 o valor da empresa é 2.375.000€, considerando o múltiplo 7 o valor da empresa é 3.165.000€. Assim considera-se que o valor da empresa estará entre estes dois resultados.

Este método, por se basear em dados históricos, assume que os resultados da empresa serão similares aos obtidos no passado, não refletindo assim outros fatores que possam condicionar a evolução futura da empresa. Por exemplo, uma empresa que realiza um investimento capaz de duplicar a sua capacidade produtiva, os resultados obtidos através desse investimento não serão refletidos no valor da empresa.

Método dos fluxos de caixa descontados

Segundo este método desenvolvido por Rappaport, o valor da empresa calcula-se através dos fluxos de caixa livres (FCL) para um horizonte explícito de avaliação, que por norma são 10 anos. Os FCL podem ser calculados através da seguinte fórmula:

![]()

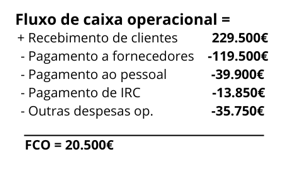

O Fluxo de caixa operacional (FCO), corresponde aos recebimentos e pagamentos de atividades operacionais. Por exemplo:

Por sua vez, o fluxo de caixa de investimento (FCI) corresponde ao investimento feito em ativos fixos subtraindo as vendas de ativos fixos.

Por sua vez, o fluxo de caixa de investimento (FCI) corresponde ao investimento feito em ativos fixos subtraindo as vendas de ativos fixos.

Suponhamos que a empresa do exemplo investe 20.000€ em uma nova máquina, e que vende um veículo que possuía por 10.000€. Assim o FCI apresenta um valor de 10.000€. No caso da empresa do exemplo apresentado o FCL seria então:

![]()

Neste pequeno exemplo em que foi estimado o FCL fica claro que a empresa para calcular os seus FCL para um período de 10 anos, tem que assumir um conjunto de pressupostos para o futuro, desde vendas, gastos, prazos recebimento, pagamento e rotação de inventários, bem como investimentos futuros.

O valor da empresa é assim dado pelo somatório dos FCL que a empresa espera obter nos próximos 10 anos e um valor de continuidade, que refere-se ao valor que se atribuí à empresa para períodos posteriores ao período explícito da previsão [2].

De acordo com Drucker deve prevalecer o método dos fluxos de caixa, já que os resultados e EBITDA são uma ficção (Rappaport, 1981). No entanto, na prática utiliza-se frequentemente o método dos múltiplos.

O que fazer?

Devemos ter em consideração os três métodos e verificar de acordo com cada um deles o valor da empresa admitindo que para realizar uma transação o valor deve estar compreendido neste intervalo de variação de valores. Naturalmente quem vende quer aumentar o valor e quem compra quer reduzir o valor.

Os empreendedores acreditam que o lucro é o mais importante numa empresa nova. Mas o lucro é secundário. O fluxo de caixa é o mais importante. – Peter Drucker

[1] EBITDA é o Resultado antes de depreciações, gastos de financiamento e impostos.

[2] Quer o somatório dos FCL, quer o valor de continuidade têm que ser ainda “descontados” a um custo de oportunidade, que reflete a rendibilidade anual que os sócios poderiam obter ao estar investidos em bolsa, em vez de investirem na empresa. Por exemplo, a rendibilidade média anual é do maior índice bolsista o S&P 500, nos últimos 50 anos que foi de 10%.